商社の2023年3月期の上期、つまり12か月のうち最初の6か月の決算(中間決算)が発表され、業界として好調、5大商社のうち伊藤忠商事を除く4商社が2023年3月期通期で市場最高益を予想しているとのこと(こちら)。皆さんご存知かとは思いますが、5大商社とは、三菱商事、三井物産、伊藤忠商事、住友商事、丸紅(2022.3期純利益額の順)です。

が、しかし・・・変なところに対する着目ですが「5大商社」って誰が唱えて、そして何を以て「5大」なんですかね?という点に対して悪魔こと私は疑問を持ってしまいました。そして、「5大」って多くね?って思います。銀行も、広告代理店も、携帯電話のキャリアも「3大」です。今回の投稿は「5大商社」じゃなくて「3大商社」じゃね?と異議を唱えるとともに、既に3大であればさてどんな業界再編になるかな、というシナリオを考えてみます。

因みに今回は「各社業容」についてはほとんど触れません。なので就活生の方が「伊藤忠商事が強い部門は~」みたいなことをお探しの為に読むのには適してはいないかと思います。しかし、今回の記事の「悪魔的視点」は少なくとも「視点」という意味においては「商社マン」のそれを凌駕していますので、もし就職活動面接でこの視点でお話し、面接官にお伝えすることが出来たらImpressiveではあります。内定貰えるかどうかはわかりませんし、付け焼刃の知識でボロが出ちゃう可能性もありますが。

後半は「タラレバ」話ですが、一応各社のFinancialなキャパを基に書いてますので、まったくもって荒唐無稽ということも無いと思います。まあ、楽しく読んでもらえたらと思います。

*各社の2022年3月期の決算資料及びそれ以前の資料と、時価総額はGoogleと IRバンク<https://irbank.net/>からの資料という一般公開されている資料を基に考察しております。といいますか、インサイダー情報はま~ったく持っておりませんので、ウヘ。

目次-Table of Contents

もう既に3大商社じゃん!

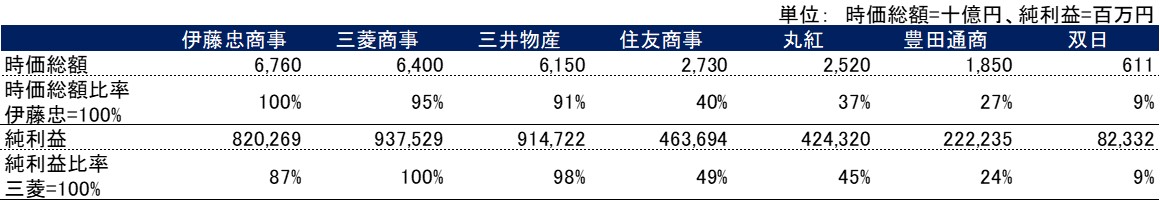

以下の表は2022年11月13日時点の7大商社(五大+豊田通商、双日)の時価総額と2022年3月期の通期純利益額です。まず時価総額順に並べたので伊藤忠商事が左端でそれから右に時価総額順です。

時価総額順では4位の住友商事は1位の伊藤忠商事の40%の時価総額、1~3位は10%の範囲内に収まっているのに対し、3位の三井物産と4位の住友商事の間であってもダブルスコアがついています。

また、純利益にしても似たような傾向で、1~3位の三菱商事、三井物産、伊藤忠商事は13%のレンジ内と拮抗している一方、4位住友商事はトップ三菱商事の半分弱で5位丸紅も同水準といった形です。

「3大商社」であることは現実味を帯びている、というか既に「現実」の域。

いつからこんなに差が出た?

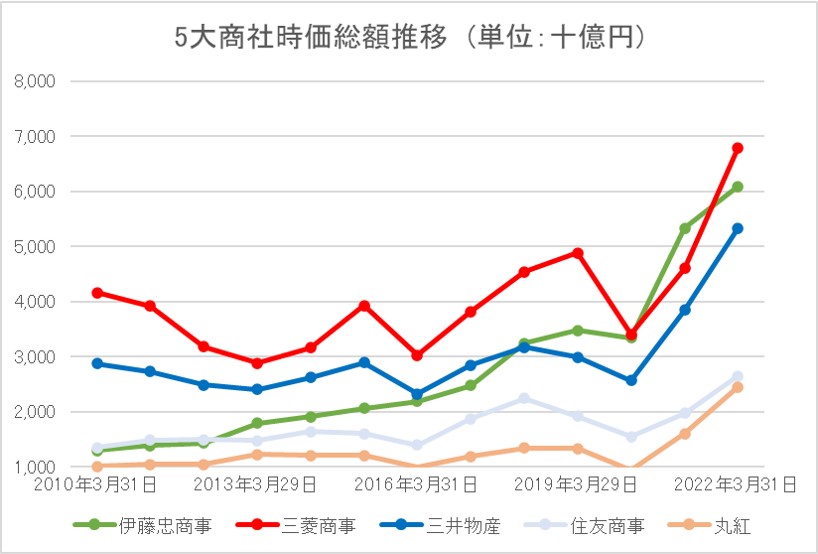

以下、IR Bankから引用し、2010年-2022年の各商社の決算期末(全ての商社が3月31日)時点の時価総額をまとめたものです。2022年3月31日時点では伊藤忠商事より三菱商事の方が時価総額が上だったようですね。

このグラフを見て何が読み取れるか・・・・結論「ん~、難しい・・・」一つ言えることは、5大商社の中でも伊藤忠商事が良い意味で異端(=Outlier)である事です。他の4商社はある程度2010年時点で予見できる未来の上に現在もいると言えます。その4商社を分けると「2+2」で、2010年時点で3兆円クラスもしくはそれ以上の時価総額の商社は三菱商事と三井物産の2社のみでした、一方、住友商事、丸紅は1兆円台。後述2社は2022年において時価総額2兆円台です。

「突き抜けた」伊藤忠商事

2010年時点の時価総額が1兆円レベルであった伊藤忠商事も「予見できる未来の上」にいたなら住友商事、丸紅と同じシナリオを経て、今現在も2兆円台グループの一角で「2+3」の後者の「3」を構成する商社であったかもしれません。

しかし、伊藤忠商事は2010年代を通じて成長を続け、現在は三菱商事、三井物産に割って入る「3大商社」の一角を占めています。

実はこれは「奇跡」と言っても良い程になかなかに凄いことで、なぜかというと巨大企業の業績というものは「コントロールしにくい」からです。伝統的に総合商社の得意とする油田や鉱物などの「資源案件」は長期供給契約を客先と結ぶので「出てくるものが売れない」ということはあまり無いという利点があります。つまり、一回決めてしまえば「営業」をしなくていい(商社マンなのに(笑))。一方で、「市況」に左右されるため、「相場」が下がると売価が採掘コストを下回るリスクがあります。好況になれば逆にアップサイドもあります。相場をヘッジ(価格の上下へのブレを商品先物を用いて抑えること)も出来ますが、アップサイドの益も、ダウンサイドの損も同時に抑えてしまうものなので使うべきかどうかは意見が分かれます。

この資源案件のネックは「市況」に左右される要素が大きすぎて「良き経営の影響力」要素が相対的に小さくなってしまうところ。「良質な目利きによる投資」を実行した後でその案件を事業計画通りもしくはそれ以上の軌道に乗せるのが「経営」であるわけですが、これは経年的に継続的な営みとなります。これが「コントロール」な訳ですが、資源案件は「市況」が全てを吹き飛ばしてしまう悲しさがあります。つまり、経営者の継続的な人為的行為である「経営」の努力を「外部環境」が吹き飛ばしてしまうというインパクトの強さです。どの年も、どの総合商社でもIRを見ると「市況要因」という言葉で業績着地が予想から上振れ、下振れという表記が出ます。

伊藤忠商事の「奇跡」

上述の様に、乱暴な言い方をすると「お金があるのでその分投資して、相場がいい時には儲かり、相場が良くない時には損をする」という類の資源投資が総合商社の伝統的な主要部門の一つです。

しかし、伊藤忠商事は伝統的に「非資源部門」が強いという特徴がありました。つまりは経営者の継続的な人為的行為である「経営」の努力の影響力が(資源部門に比したら)比較的出やすい部門が強みであった訳です。しかし、如何に「『経営』の努力の影響力が出やすい」とは言え、「他の商社と同様」の経営の仕方だったとしたら2010年当時の業界内序列のままだったはずです。「良質な投資」のもと「良質な経営」の両輪が機能し、業績に反映されるのには少なくとも数年掛かります。そして、総合商社はその「投資先・経営対象」が数百とあります。この数百とある会社がそれぞれに「経営」に対する意識を上げることでしか「良質な投資」「良質な経営」の循環は出来上がりません。過去10年の伊藤忠商事は「コントロールしやすい」非資源部門に強みを持つという伝統を活かし、その「コントロールし、意識した通りに業績を上げ、成長していく」という所業を行ってきたからこその業界トップレベルに踊り出る事が出来たのではないかと思います。もし伊藤忠商事がこの「意識した通りに成長」しているとしたら悪魔は惚れ惚れしますね。世の中には①業界内序列でのポジションが固まっているから突き抜けられないと思ってしまったり、自らのリソースの限界を基に諦めてしまう人が殆どです。また、意識として突き抜けたいと思っていても②「業界No.1!」とかの御旗の目標を掲げたとしてもそれに対してたどり着くような施策、経年的な実行を出来る人も少ないです。この①、②の人たちの何れかに陥るのが世の中の大半、90%以上でしょう。一方、伊藤忠商事が「良質な投資」と「良質な経営」の循環を基にした「意識した通りに成長」をするメカニズムを社内ビルトインし、企業の中のメンバーすべてに浸透する様なカルチャーとなっているとしたら、伊藤忠商事の基盤は盤石だと思います。実のところ「ラッキーパンチ」や「トップの目が光っているうちは上手くいったが・・・」みたいなことも否定できなくはないですが、悪魔はインサイダーではないので判りません・・・。

既に3大なのは明らか、だったら業界再編のシナリオは?

「いい業績ですね、すごいな~」とか「伊藤忠の成長が凄いな~」なんてダイナミズムのないことをかましてても意味はない!さて、悪魔は既に「商社はトップ3」と述べました。では今後の競争環境は?今後の業界再編は!?というダイナミックシナリオを考察したいです。難しくはないですが、ファイナンスの基本の考えを抑えた考え方も含んでますので、その思考法も噛みしめながらスルメの様に読んでみてください。

【シナリオ前提】

①ここでは各社の中期経営計画等の内容はとりあえず無視、現在の財務体力でM&A出来るかどうかを考察。

②独占禁止法などの公正取引委員会マターや日本及び各国関連法令にまつわる妥当性もとりあえず無視

③今回取り上げる商社は全て上場企業なのでTOBが前提となる。TOBで議決権の51%(≒全株式の51%)を取得する。TOBに際してのプレミアムは30%と仮定。

④LBO(Leveraged Buy Out)でのM&Aを前提。

LBOとは、買収する側がお金を主に金融機関から借りて、買収した企業(と自らの)今後生み出されるキャッシュフローで借入の返済をしていくM&A手法です。ぶっちゃけると、商社同士の合併は「株式交付」や共同持ち株会社の設立(「株式移転」)の方が蓋然性が高い様な気がします。もしくは、ある商社が他商社の1部門を切り出して買いに行く(カーブアウトという)も可能性としてはあるかもしれません。しかし、それらは戦略的目論見を基にして合併に踏み込むというものですが、そうした密会シナリオを数値に落とし込むことが出来ませんで(笑)、世間一般に出回っている情報から得られる単純なる「投資余力」から判断します。

⑤銀行借入の返済原資は向こう10年間の営業キャッシュフローを基に現状の借入の返済及び投資キャッシュフローに配分すべき金額も考慮して考える。

上記の④、⑤に関してなのですが、実は「今すぐにM&Aに踏み込めるくらい潤沢に資金のある商社がいないかな~」と見て見たのですが、さすが総合商社の皆様は良く借りられていて(笑)、Net Cash(現金と借入の差分)がマイナスの会社ばかりでした。つまり、各商社はビジネスの為にきちんとお借りになっております(笑)

一番下の「補1」ですが、次の表の先取りになりますが、2022年3月現在の「長期借入」残高を2022年3月期の「営業キャッシュフロー」で割って、「今借りている借入を営業キャッシュフロー全部使って返済して何年かかるか?」を割り出したものです。住友商事、豊田通商、双日が比較的「多めに借りている」と言えます。

そして次ですが、2022年3月期における各商社の「営業」「投資」「財務」の3つのキャッシュフロー(CF)をプロッティングしてみました。

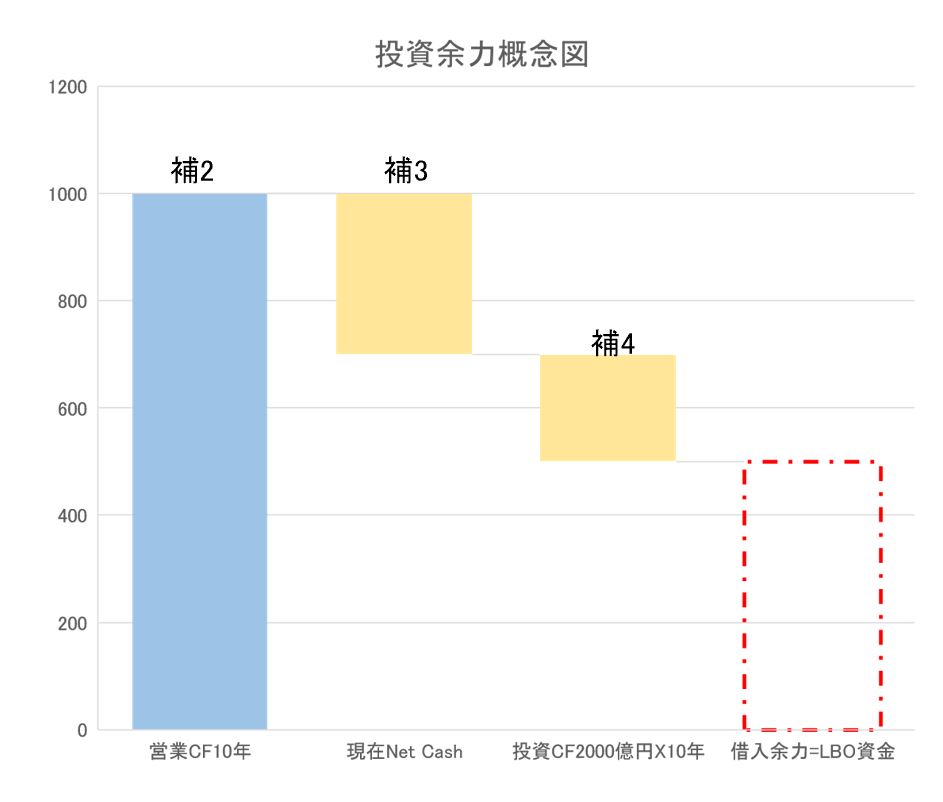

「補2」は各商社の営業CFを10倍にして、10年分の営業CFの総額を割り出しました。やはり、3大商社が頭一つ抜けています。「補3」はその営業CFから前出の表の「Net Cash」を引いたものです。これで、「向こう10年間で稼いだ金で今までに借り入れた金を返済する」という概念迄が出来ました。そして「補4」では投資CFとして年間2,000億円を用意し、これが10年間続くこととします。実際投資CFは買ったらマイナスで、一方で「売却したらプラス」という風にリサイクル=収益化を繰り返していくものですが、基本商社の投資は長期投資で「いい案件は売却益より取り込み益=継続保有優先」というのが基本なので、投資CFはマイナスが基本です。で、この「年間2,000億円」という額、3大商社にとっても十分な金額、住友商事、丸紅にとっては「使い切れないよなぁ・・・」レベルの金額ではないかと思います。であるが故に、年間2,000億円の投資CFを前提に考えてしまうと3大商社以外は単体では「投資余力がない」ということになります。

補2~4を基に概念図化したものが以下になります。数値はあまり気にしなくてよいです。以下のウォーターフォール図のうち、赤い点線で囲まれた四角が、今回LBOの為に新たに借り入れを起こせる金額となるわけです。補足として、今回は営業CF*10年とNet Cashについては「買う側」「買われる側」の合算になります。

さて、ここまでが「調達」の話。買収対象の金額は以下の通りです。前提条件③の通りで、今回は議決権の51%を取得し、TOBとなるので、TOBの際のプレミアムは30%と仮定しております。それを基にすると、各社の買収金額は以下の通りとなります。

さて、次の章ではこれまで見てきたデータを基に複数シナリオを考察して参ります。

業界再編M&Aの各シナリオ考察

もともとは同源、「伊藤忠丸紅商事」

伊藤忠商事と丸紅は江戸時代の終わりから明治期のはじめに活躍した「伊藤忠兵衛」さんという商人を共通の祖とし、大正時代に分かれては戦時中にまた合併し、戦後の財閥解体で分割され、という「切っても切れない」関係性です。また、現代においては鉄鋼部門の専門商社として「伊藤忠丸紅鉄鋼」というのも存在しています。さて、この伊藤忠商事と丸紅の統合ですが、これはLBOシナリオ的に「可能」です。この場では財務基盤がより良い伊藤忠商事による丸紅の51%の議決権のLBO, TOBによる取得ということになりますが、数値は以下の様になります。

合併後の借入余力=投資余力(①②③)が5.2兆円に対して、TOB+30%プレミアムで51%取得する際は1.67兆円ということでこの前提条件のもとでは比較的余裕のある買収となります。

二つの財閥が結びついてトップランナーへ!「三菱三井商事」

三菱、三井それぞれの財閥を代表する雄の商社2社の合同。長らく業界の2トップとして君臨してきた2社ですが、実は意外に「仲がいい」んです。紳士協定的にそれぞれの「シマ」に棲み分けが出来ていて国内のパイは奪い合わないし、海外ではロシアの「サハリン2(石油・ガス案件)」やチリの銅山案件でプロジェクトに共同出資しています(いずれもそれぞれに問題ありそうですが)。

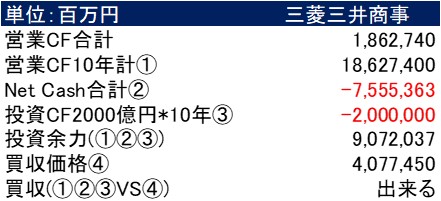

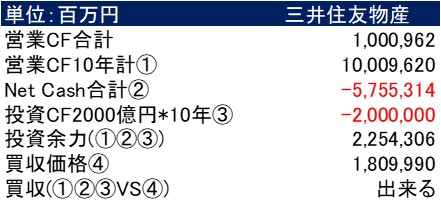

この世紀の財閥商社の合併、LBOシナリオ的には「OK」です。やはりよりFinancialに良い三菱商事が三井物産の議決権の51%を取得するわけですが、数値は以下の様になります。

合併後の借入余力=投資余力(①②③)が9.0兆円に対して、TOB+30%プレミアムで51%取得する際は約4兆円と、これもやはり買収OKです。2社の健全な営業CFのお陰でLOBの為に借りたローンも素早く返済できそうな気がします。ただ、この2社の合同となると、投資CFが年間2,000億円では足りないかもしれません。前提条件から外れますが、年間3,000億円でも余裕で買収成立となるので問題無いでしょう。

他の業界ではご一緒している「三井住友商事」

「三井住友」という響きは既に耳馴染みが宜しいですよね。銀行だったり損保の「三井住友海上」だったり。ぶっちゃけ、その「ご一緒感」から、商社同士の合併が雑誌記事にまでなってまことしやかにささやかれている事態です。

お馴染み感のある「三井住友」が2つの商社の合併で起こるのか?LBOシナリオ的には「ん~、まあOK!」的な内容で成立可で御座いました。

ちょっとここら辺になると、買収価格が投資余力に肉薄してきて、なかなか余裕の無い買収になりますね。次のシナリオと重複するコメントとなるので、後回しにします。

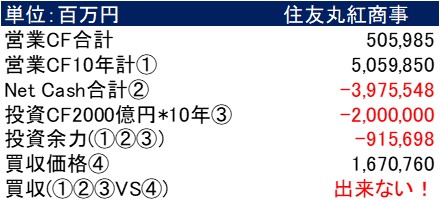

トップ3に追いつけ!「住友丸紅商事」

さて最後ですが、これまでさんざん「もはや『5大商社』じゃなくて『3大商社』」と言ってきました。では、合併で「第4の勢力」は出来上がるのか?住友商事と丸紅の合同の可能性を探ってみます。結論「宜しくないねぇ」ということになりました。

結構さんざんな出来で、①②③の合算である、「投資余力=借入余力」がマイナスとなっています。これは「投資の為に借入を起こすなんて論外!」という状態で、今借りているローンも数年頑張って返済して身軽になってから漸くこの買収にこぎつけることが出来ます。また、合併後は投資CFは年間2,000億円ではなく、金額を抑えながらの運用になるでしょう。いずれにせよ、前途多難なM&Aです。

この「前途多難さ」を生んでいるのは住友商事側です。上の方に戻ってもらうことになりますが、住友商事単独での営業CFとNet Cash(というより借入金)の比率が宜しくなく、現状の営業CFを原資に借入返済Full Maxで行ったとして12年掛かります。これはかなり「借り過ぎ」状態です。返済原資として優良案件の売却による「果実化=Cash in」などもあり、営業CFの他にも返済の手立てがあるかもしれませんが、同社は過去数年案件の減損処理(投資先のCF創出力が計画を下回るため投資先のValueを下げる会計処理をすること)が続いており、それもあまり信頼できないかもしれません。まあ、いずれにせよ一応今のところは「タラレバ」の話です。が、住友商事丸紅合併による「4大商社」の成立はなかなかハードルが高そうですね。

終わりに

目くるめく長文「タラレバ」ストーリーにお付き合いいただきまして有難う御座いました。総合商社の「業界再編」シナリオ、さてどうなることやら。温かく見守っていきましょう。では。